一、隨著城市化步伐加快,我國城市生活垃圾產量逐年遞增

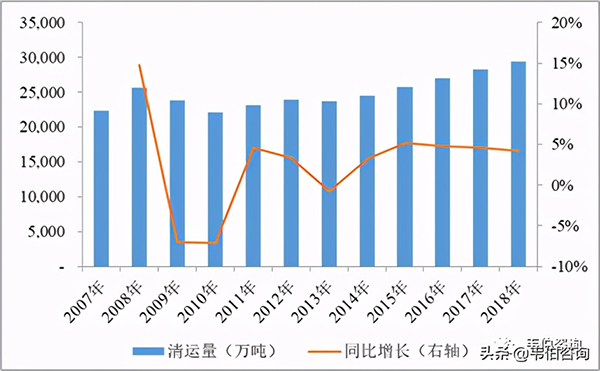

近年來,隨著我國城市化進程步伐的加快,城市人口日益增長,城市生活垃圾的產生量也在不斷增加。根據住建部公布的《城鄉建設統計年鑒》數據顯示,2007年至2018年,我國城市(含縣城,下同)生活垃圾清運量從22,324萬噸增長至29,461萬噸,年復合增長率達到2.55%。

圖表1:2007-2018年我國城市生活垃圾清運量(萬噸)

資料來源:《城鄉建設統計年鑒》、韋伯咨詢整理

二、生活垃圾無害化處理量逐年增長,垃圾焚燒比例快速提升

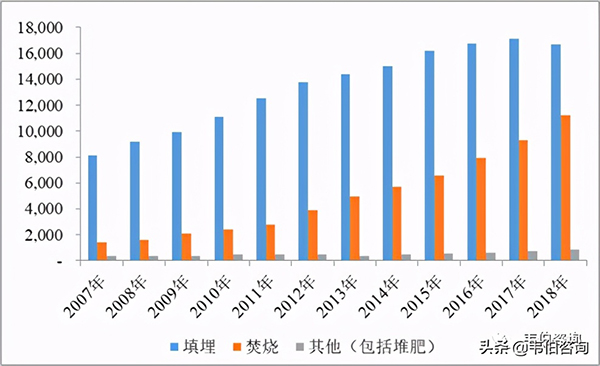

我國城市生活垃圾無害化處理方式主要有三種,即衛生填埋、堆肥和焚燒。這三種主要垃圾處理方式各有優缺點,需要根據土地資源稀缺情況、垃圾處理量、處理要求、經濟發展狀況、居民偏好等多方面因素來確定。

圖表2:2007-2018年我國城市生活垃圾無害化處理量(萬噸)

資料來源:《城鄉建設統計年鑒》、韋伯咨詢整理

隨著城市生活垃圾“減量化、資源化、無害化”處理需求的日益增長,我國垃圾焚燒處理近年來發展迅速。據住房和城鄉建設部統計:2007年至2018年,我國城市生活垃圾焚燒廠年實際處理量從1,446萬噸增長到11,226萬噸,復合增長率達20.48%。

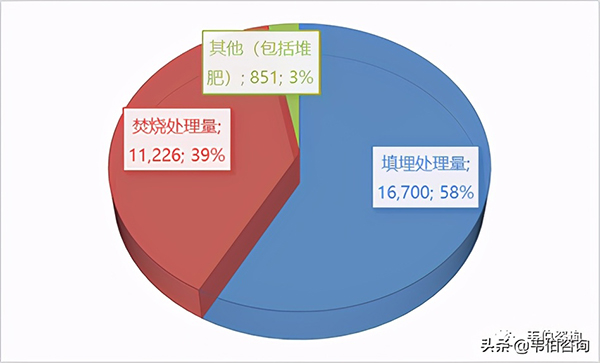

圖表3:2007年至2018年我國城市生活垃圾焚燒處理情況

資料來源:《城鄉建設統計年鑒》、韋伯咨詢整理

2018年,我國城市生活垃圾無害化處理量達到28,778萬噸,其中填埋處理量16,700萬噸,焚燒處理量11,226萬噸,其他(包括堆肥)處理量851萬噸。

目前,我國城市生活垃圾無害化處理中仍以填埋為主,2018年城市生活垃圾無害化處理中填埋處理占比為58%、焚燒處理占比為39%。

圖表4:2018年我國城市生活垃圾無害化處理結構(萬噸,%)

資料來源:住建部、韋伯咨詢整理

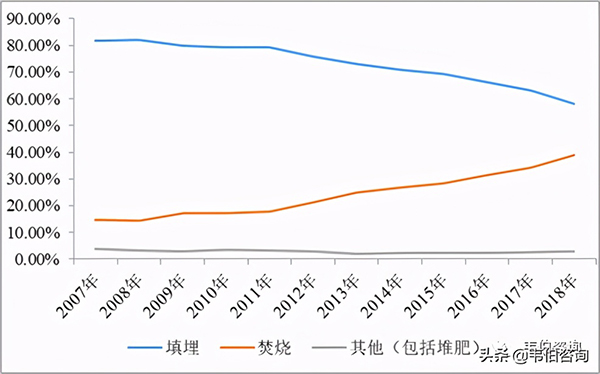

垃圾填埋分解過程中會逐步釋放細菌、病毒等有害物質,并容易產生垃圾滲濾液。垃圾滲濾液一旦發生泄露,將對周邊環境造成二次污染。同時,垃圾填埋分解緩慢,將長期占用大量的土地資源,而我國“人多地少”的基本國情將長期存在,尤其是城市化進程中城市用地緊張的局面將日益凸顯,垃圾填埋場用地受到一定程度的限制。在此背景下,我國城市生活垃圾填埋處理占比已從2007年的81.70%下降到2018年的58.03%。

同時,根據《“十三五”全國城鎮生活垃圾無害化處理設施建設規劃》,全國城鎮生活垃圾填埋處理規模將從2015年的50.15萬噸/日下降到2020年的47.71萬噸/日,處理規模占比將從2015年的66%下降到2020年的43%。未來我國城市生活垃圾填埋處理占比仍將持續下降。

圖表5:2007年至2018年我國城市生活垃圾無害化處理方式占比變化情況

資料來源:《城鄉建設統計年鑒》、韋伯咨詢

垃圾焚燒處理相較于衛生填埋、堆肥等無害化處理方式具有處理效率高、減容效果好、資源可回收利用、對環境影響相對較小等優勢,在國家政策的大力支持下,將成為垃圾處理行業的主流方式。

三、全球生活垃圾焚燒發電項目約1200個,市場規模達164億美元

英國商業信息咨詢機構Visiongain發布最新報告稱,2019年全球垃圾發電市場規模約164億美元,預計2020至2030年間復合年均增長率為3.3%;到2030年該市場規模將達到226億美元,其中亞太地區將持續發揮領軍作用。

2020年初,國際能源署(IEA)在一份報告中指出,全球在有機廢物利用方面只開發了“一小部分”,錯失了很多垃圾發電的潛在機會。作為綜合廢物管理策略的重要組成部分,垃圾發電將在接下來10年迎來更多潛在商機。

全世界共有生活垃圾焚燒廠超過2100座,年焚燒生活垃圾量約2.3億噸,絕大部分分布于發達國家,其中生活垃圾焚燒發電項目約1200個。

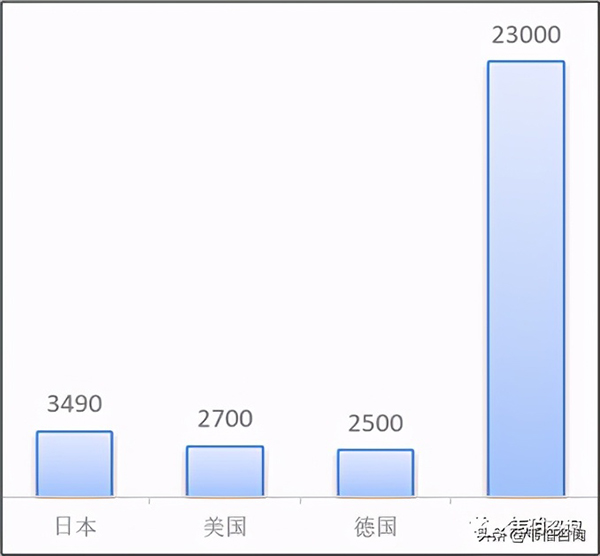

按年處理量分析,2015年歐洲22個國家生活垃圾焚燒處理量約9000萬噸,占全球生活垃圾焚燒量的40%,發達國家生活垃圾焚燒量最多的是日本、美國、德國,年焚燒量分別為3490萬噸、2700萬噸、2500萬噸。

圖表6:全球主要發達國家垃圾焚燒量(萬噸)

資料來源:《中國華能》、韋伯咨詢整理

四、國家政策大力支持垃圾發電產業,明確發展目標

早在2006年9月,國家發改委、財政部、國家稅務總局就已聯合發布《國家鼓勵的資源綜合利用認定管理辦法》,指出:經認定的生產資源綜合利用產品或采用資源綜合利用工藝和技術的企業,按國家有關規定申請享受稅收、運行等優惠政策。

2007年12月,國務院發布的《中華人民共和國企業所得稅法實施條例》規定:符合條件的公共垃圾處理所得,自項目取得第一筆生產經營收入所屬納稅年度起,第一年至第三年免征企業所得稅,第四年至第六年減半征收企業所得稅。

2009年12月,財政部、國家稅務總局、國家發改委發布《關于公布環境保護節能節水項目企業所得稅優惠目錄(試行)的通知》(財稅[2009]166號),提出:符合相關條件的生活垃圾處理項目可享受企業所得稅優惠。

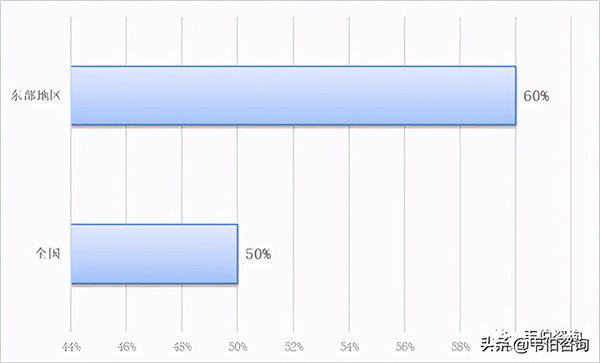

2016年10月,住建部、國家發改委、國土資源部、環保部發布《關于進一步加強城市生活垃圾焚燒處理工作的意見》(建城[2016]227號)要求:將垃圾焚燒處理設施建設作為維護公共安全、推進生態文明建設、提高政府治理能力和加強城市規劃建設管理工作的重點。到2020年底,全國設市城市垃圾焚燒處理能力占總處理能力50%以上,全部達到清潔焚燒標準。

2015年6月,財政部、國家稅務總局發布《關于印發〈資源綜合利用產品和勞務增值稅優惠目錄〉的通知》(財稅[2015]78號),規定:利用垃圾發電產生的電力收入業務享受即征即退100%的稅收優惠;從事垃圾處理、污泥處理處置勞務,享受即征即退70%的稅收優惠。已享受本通知規定的增值稅即征即退政策的納稅人,因違反稅收、環境保護的法律法規受到處罰(警告或單次1萬元以下罰款除外)的,自處罰決定下達的次月起36個月內,不得享受本通知規定的增值稅即征即退政策。

2016年12月,國家發改委、住建部發布《“十三五”全國城鎮生活垃圾無害化處理設施建設規劃》指出:堅持資源化優先,因地制宜選擇安全可靠、先進環保、省地節能、經濟適用的處理技術。經濟發達地區和土地資源短缺、人口基數大的城市,優先采用焚燒處理技術,減少原生垃圾填埋量。到2020年底,設市城市生活垃圾焚燒處理能力占無害化處理總能力的50%以上,其中東部地區達到60%以上。

圖表7:2020年全國設市城市生活垃圾焚燒處理能力占無害化處理能力比例目標(%)

資料來源:發改委、住建部、韋伯咨詢整理

2018年6月,國務院發布《關于全面加強生態環境保護堅決打好污染防治攻堅戰的意見》,要求:扎實推進凈土保衛戰。到2020年,實現所有城市和縣城生活垃圾處理能力全覆蓋。推進垃圾資源化利用,大力發展垃圾焚燒發電。

2018年10月,財政部、國家稅務總局、生態環境部發布《關于明確環境保護稅應稅污染物適用等有關問題的通知》(財稅[2018]117號),指出:依法設立的生活垃圾焚燒發電廠、生活垃圾填埋場、生活垃圾堆肥廠,屬于生活垃圾集中處理場所,其排放應稅污染物不超過國家和地方規定的排放標準的,依法予以免征環境保護稅。

五、垃圾焚燒廠數量增長迅速,垃圾發電市場規模超千億

1、垃圾焚燒廠數量及處理規模增長情況

2020年6月10日,生態環境部副部長趙英民在《第二次全國污染源普查公報》發布會上提到,“十二五”和“十三五”期間(2011-2020年),我國垃圾焚燒廠的數量增加了303%,焚燒處理量增加了577%。

2010年我國在運行焚燒廠104座,城市生活垃圾焚燒處理量約2300萬噸/年;到了2019年增長到401座,處理量達1.2億噸/年。10年間,城市生活垃圾中焚燒處理占比由18.8%上升至51.2%。

截至2020年6月1日,我國在運行的垃圾焚燒廠總計455座,過去5年間垃圾焚燒廠數量的年均復合增長率為15.6%。

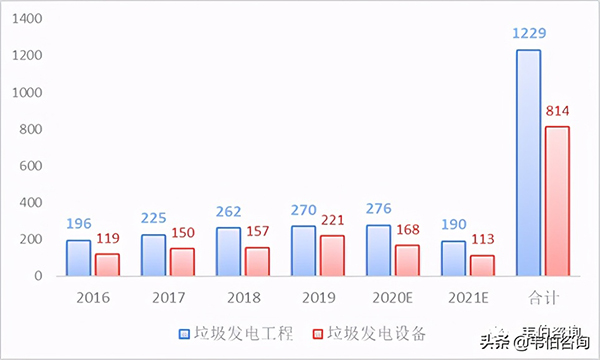

2、垃圾發電工程及設備市場規模及預測

根據對光大國際、海螺創業、上海環境、偉明環保、綠色動力等12家垃圾發電上市公司運營項目投資額的測算,得到2016-2019年垃圾發電項目單位投資成本由54萬元/(噸/日)提高至55萬元/(噸/日),假設2020年單位投資成本小幅提升至56萬元/(噸/日);考慮典型的垃圾發電項目投資結構,工程土建、工程安裝、設備以及其他分別占比25%、13%、38%、24%,同時假設垃圾焚燒發電項目建設周期為18個月,T年投運的項目在T-2/T-1/T年的建設期分別為2.5/10/5.5個月,則2016-2021年間垃圾發電總工程及設備市場規模分別達到1229億元和814億元。

圖表8:2016-2021年中國垃圾焚燒發電工程/設備行業市場規模及預測(億元)

資料來源:華泰證券、韋伯咨詢整理

六、垃圾發電新增項目釋放加速,年投資額近700億

按垃圾發電新中標項目6個月籌備期和18個月建設期計算,2018-2019年的新中標項目將在2019-2020年處于集中建設期。根據韋伯咨詢的不完全統計,2018年我國垃圾焚燒發電新中標、簽約的項目數量超過100個,新增垃圾處理規模約11.25萬噸/日,預計總投資逾600億。2019年行業新增項目釋放繼續加速。

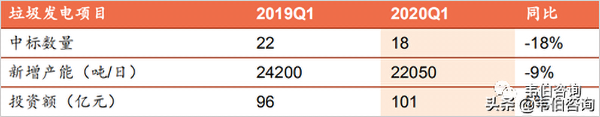

2020年Q1垃圾發電市場中標投資額與2019年同期基本持平,M4同比增長50%。據統計,2020年Q1垃圾發電市場中標數量為18個,對應新增產能2.2萬噸(包括遠期),對應總投資額101億元;2019年同期中標數量為22個,對應新增產能2.4萬噸(包括遠期),對應總投資額96億元。

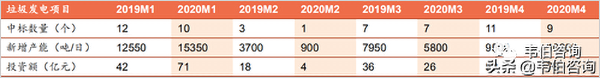

圖表9:2019年Q1-2020年Q1全國垃圾發電項目中標情況

資料來源:招投標網、韋伯咨詢整理

按月度看,2020年M1市場并未受疫情影響,仍然火爆,中標投資額71億元;2020年M2受疫情影響僅有1個中標項目;2020年M3市場招投標有所恢復,中標投資額26億元;2020年M4中標投資額恢復至78億元,較2019年M4同比增長50%,且與2020年M1接近。

圖表10:2019-2020年M1-M4垃圾發電中標項目情況對比

資料來源:招投標網、韋伯咨詢整理

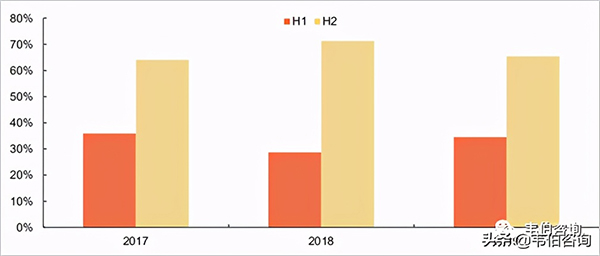

垃圾發電市場項目釋放具有一定季節性,通常在下半年集中中標,而上半年中標占比在30-40%。據此前統計,2019年全年垃圾發電市場中標項目約130個,對應新增產能14萬噸,投資額近700億元。若按照上半年占比30-40%的規律,且2020年為垃圾發電十三五考核年,預計全年垃圾發電市場釋放量仍然較大。

圖表11:2017-2019年垃圾發電項目上下半年中標集中情況

資料來源:招投標網、E20、韋伯咨詢整理

七、新增項目價格緩慢提升,行業利潤水平總體穩定

垃圾焚燒發電企業的運營收入主要來自于垃圾處置費收入和上網電價收入。其中,上網電價按照全國統一的標桿電價執行,整體較為穩定。因此,垃圾焚燒發電企業的利潤水平主要受垃圾處置費價格、垃圾熱值及運營效率等因素的影響。

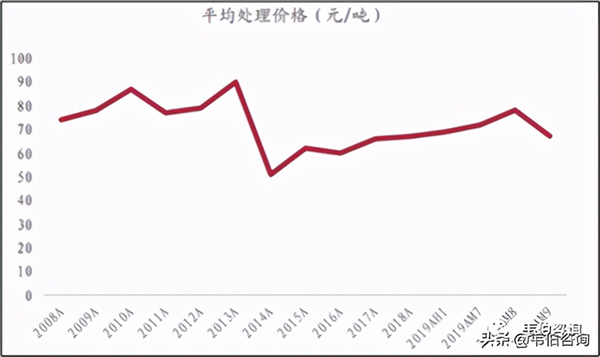

圖表12:2008-2019年新增垃圾焚燒發電項目價格變化趨勢(元/噸)

資料來源:韋伯咨詢整理

2012年至2016年我國新建生活垃圾焚燒處理平均補貼價格呈現一定程度的下降趨勢,到2016年平均補貼價格下降至54.85元/噸,2017年開始逐步回升至65.44元/噸。

在污染物達標排放政策日漸趨嚴的背景下,生活垃圾焚燒設施建設成本(核心設備如焚燒爐排、電控設備、煙氣治理、灰渣處理系統等以及土建成本)有提升趨勢。而地方政府出于環保監管,以最低價中標的現象有所減少。因此,2019年以來項目月度平均中標價格維持在70—80元/噸,并呈緩慢提升趨勢。

垃圾焚燒發電屬于國家大力支持的新興環保產業,行業利潤水平總體較為穩定。2017-2019年,行業主要上市公司毛利率變化情況如下:

圖表13:2017-2019年垃圾發電主要上市公司毛利率情況及對比

資料來源:公司年報、韋伯咨詢

注:綠色動力從2018年年報開始將項目運營業務毛利率調整為披露固廢處理業務毛利率,相關披露口徑存在一定變化;中國天楹2019年垃圾處理業務毛利率變化主要系2019年1月完成固廢管理業務收購所致。

八、各省垃圾發電規劃陸續披露,中長期市場前景廣闊

截至2020年4月,除湖北、西藏、上海和北京(早期規劃量已達100%焚燒率)等省市外,其余各省垃圾焚燒發電中長期規劃應均編制完成。根據已公開發布的19個省份的詳細規劃。

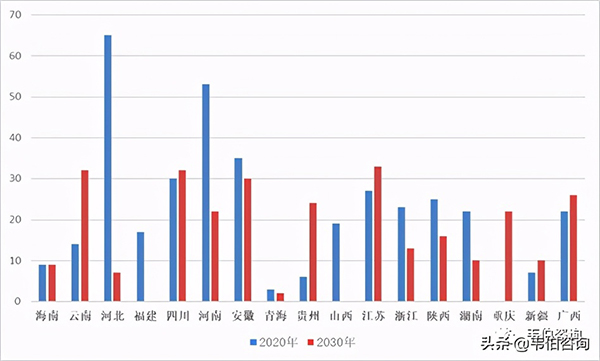

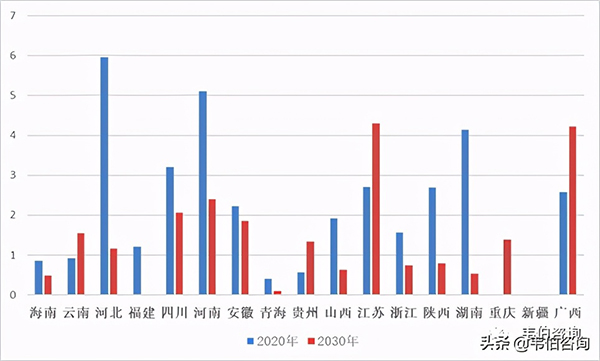

從垃圾焚燒新增處理規模的區域分布來看,中長期規劃中河南、河北、四川、廣西等中西部地區增量規模較大,河南、河北兩省中長期規劃處理規模位列全國前二。

以河南為例:到2020年,河南全省范圍內計劃開工建設垃圾焚燒項目53個,合計處理能力5.1萬噸/日,裝機容量約100萬千瓦,2021-2030年前預計開工建設項目22個,合計處理能力2.4萬噸/日,裝機容量約50萬千瓦,總處理能力占全國已披露規模的12%。預計到2030年,我國有望基本建成垃圾焚燒型社會,實現原生垃圾“零填埋”

圖表14:截止2020年底和2030年底各省垃圾焚燒中長期規劃新增項目數量(個)

資料來源:各省發改委、韋伯咨詢整理

圖表15:截止2020年底和2030年底各省垃圾焚燒中長期規劃新增項目產能(萬噸/日)

資料來源:各省發改委、韋伯咨詢整理

各省基本按照該地常住人口和人均垃圾產量預測值進行測算規劃,大部分省市到2030年要求焚燒率在60%-100%;

根據19省數據推算,全國垃圾發電總規劃產能約在145萬噸/日。當前全國垃圾發電投運產能約50萬噸/日,可見投運空間仍有3倍,按照50萬元/噸投資額計算,對應新增建設空間4750億元,對應運營總空間約1200億元/年;當前已規劃產能約90萬噸/日,可見市場化競爭空間仍有55萬噸/日,對應新增競爭空間2750億元。

九、垃圾發電市場多強林立,集中度呈現上升趨勢

垃圾發電屬于大型市政項目,對投資方資金要求較高,但由于其收益穩定、空間較大,仍吸引多方主體投入。

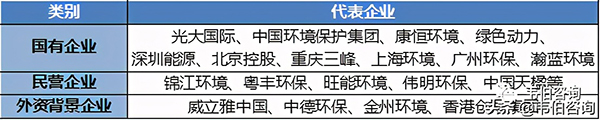

截至2018年底,全國垃圾焚燒發電企業共152家。目前垃圾發電行業的上市企業主要包括如下三類:

一是國有企業,如光大國際、中國環境保護集團、康恒環境、綠色動力、深圳能源、北京控股、重慶三峰、上海環境、廣州環保、瀚藍環境等。

二是民營企業,如錦江環境、粵豐環保、旺能環境、偉明環保、中國天楹等。

三是外資企業(或者具有外資背景),如威立雅中國、中德環保、金州環境、香港創冠集團等等。

圖表16:中國垃圾焚燒發電企業主要類型及代表

資料來源:韋伯咨詢

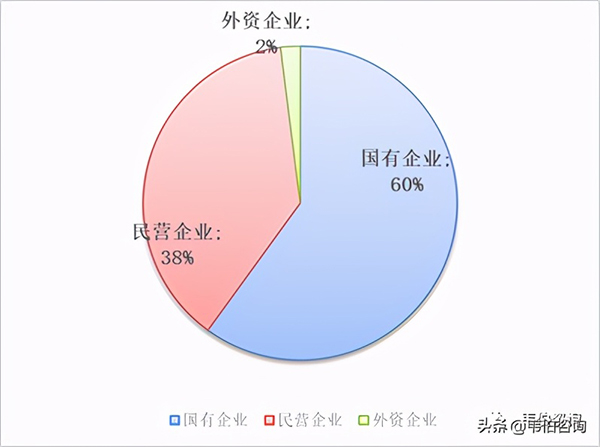

2019年,我國垃圾焚燒項目的市場化比例達到80%左右。按企業類型統計,國企占比約為60%,民企占比約為38%,外企占比約為2%。

圖表17:2019年我國垃圾發電主要企業類型占比(%)

資料來源:韋伯咨詢整理

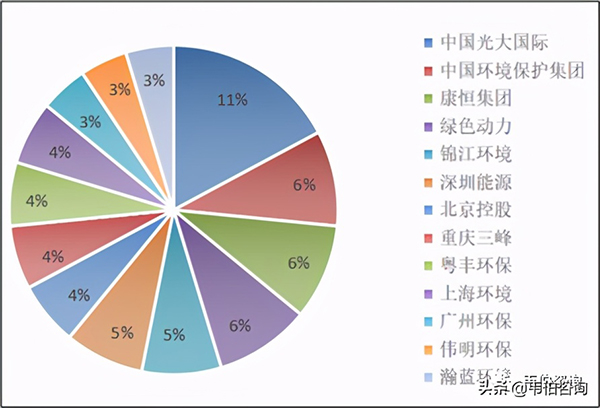

截止2019件底,中國垃圾焚燒市場份額最高的為中國光大國際(約12%),排名前12位的龍頭企業市場份額合計達64%。

圖表18:2019年中國垃圾焚燒市場占有率情況

資料來源:E20、韋伯咨詢整理

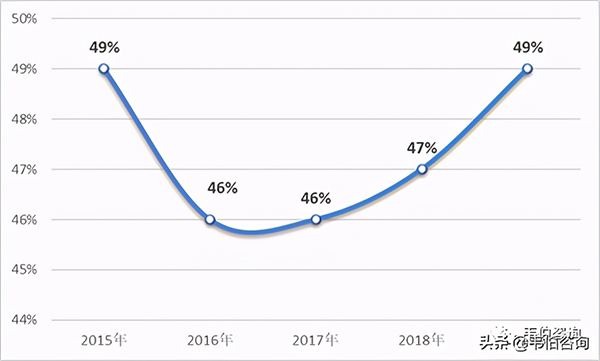

從在手訂單來看,根據E20的數據及中國政府采購網的項目信息,2015年以來,垃圾焚燒CR10市占率從58%提升至2019年的60%,行業集中度較高且較為穩定。CR10中國企有8家,其在手項目產能占比基本穩定在46%-49%。

圖表19:2015-2019年中國垃圾發電企業CR10市占率變化情況(%)

資料來源:E20、中國政府采購網、韋伯咨詢

隨著行業不斷發展、行業政策不斷完善,在投融資能力、技術水平以及運營管理能力、全產業鏈服務能力等方面具有較強優勢的企業,競爭優勢越發明顯,行業集中度呈現上升趨勢。

十、垃圾發電補貼將有序退出,行業發展仍有較大潛力

2020年10月,財政部、國家發展改革委、國家能源局聯合印發《關于促進非水可再生能源發電健康發展的若干意見》有關事項的補充通知。《補充通知》明確各類可再生能源發電項目“合理利用小時數”,其中垃圾焚燒發電等生物質項目為82500小時(最長不超過15年)。

規定國家補貼發放年限,國家補貼有序退坡。本次補充說明主要聚焦于存量項目的中央財政補貼資金額度,提出生物質發電項目,包括農林生物質發電、垃圾焚燒發電和沼氣發電項目,全生命周期合理利用小時數為82500小時。全生命周期補貼電量內所發電量,按照上網電價給予補貼,補貼標準=(可再生能源標桿上網電價(含通過招標等競爭方式確定的上網電價)-當地燃煤發電上網基準價)/(1+適用增值稅率)。不再納入國家補貼范圍,核發綠證準許參與綠證交易的情況包括:①發電利用小時數超過82500小時的部分;②項目自并網之日起滿15年后的部分。

從行業發展的角度來看,《完善生物質發電項目建設運行的實施方案》明確國家補貼部分將有序退出,推動各省(區、市)建立生活垃圾處理收費制度,合理制定垃圾處理收費標準,確保垃圾處理收費政策落實到位,生物質發電項目逐步進入市場化運營階段。

短期來看,近三年將為垃圾發電項目的密集投產期,推動垃圾焚燒產能的進一步釋放;從中長期來看,一方面,生活垃圾處理收費制度將得以建立,垃圾焚燒市場逐步向市場化方向運營,有效降低行業對發電補貼的依賴;各省(市、區)中長期規劃中新增項目產能充足,垃圾焚燒行業仍具有較大的市場空間。