一、危廢行業概況

1. 危廢定義:指列入《國家危險廢物名錄》(2016.3.30)或者根據國家規定的危險廢物鑒別標準和鑒別方法認定的具有腐蝕性、毒性、易燃性、反應性、感染性等一種或一種以上危險特性,以及不排除具有以上危險特性的固體廢物。

2. 危廢非法處置可能帶來的具體危害包括:

(1) 環境危害,如腐蝕性、爆炸性;

(2)人身危害。如致癌性、致畸變性、傳染性、毒性、放射性等。

3. 危廢來源:

(1)工業危廢主要產生自化學工業危險廢物、煉油工業、金屬工業、采礦工業、醫藥行業等工業領域。

(2) 醫療醫廢主要為各種臨床醫療廢物,包括廢藥品、廢醫療器械等。

(3) 其他危廢種類多,主要包括機動車維修產生的廢油和居民日常生活中產生的危險廢棄物,包括廢電池、廢溫度計、廢燈泡等。

4. 危廢處置現狀:

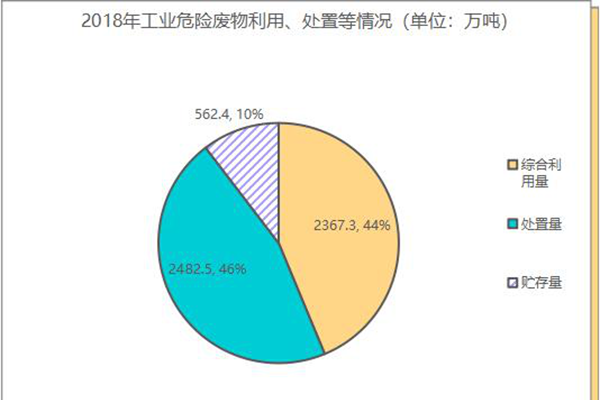

(1)工業危廢:2018年,200個大、中城市工業危險廢物產生量達4643.0萬噸,綜合利用量2367.3萬噸,處置量2482.5萬噸,貯存量562.4萬噸。工業危險廢物綜合利用量占利用處置總量的43.7%,處置、貯存分別占比45.9%和10.4%。

圖1 2018年工業危險廢物利用、處置等情況

(2)醫療廢物:2018年,200個大、中城市醫療廢物產生量81.7萬噸,處置量81.6萬噸。

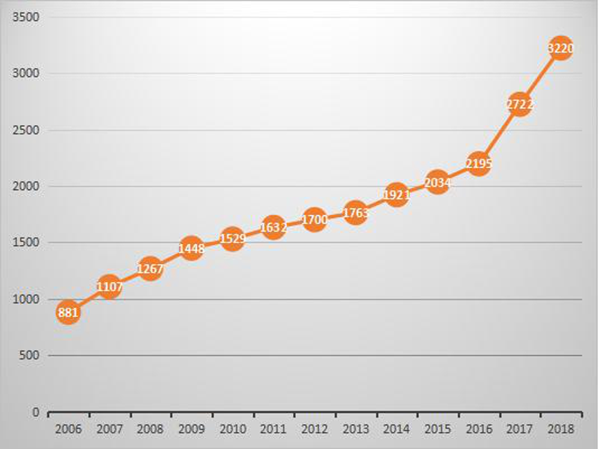

(3)危險廢物經營許可:截至2018年底,全國各省(區、市)頒發的危險廢物(含醫療廢物)經營許可證共3220份。其中,江蘇省頒發許可證數量最多,共421份。相比2006年,2018年全國危險廢物(含醫療廢物)經營許可證數量增長265% 。

2018年全國危險廢物經營可證數量情況(單位:份)

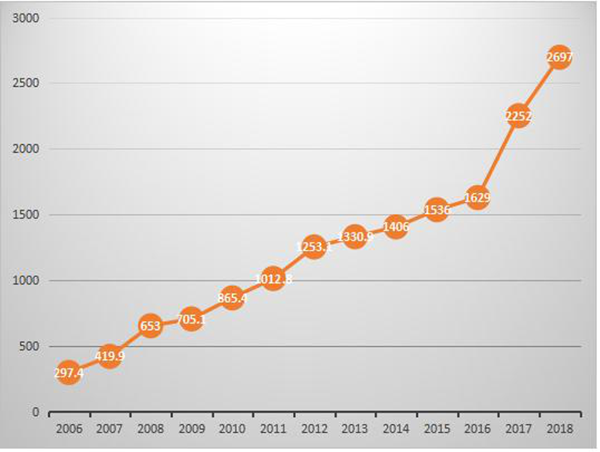

2018年,全國危險廢物(含醫療廢物)經營單位核準收集和利用處置能力達到10212萬噸/年(含收集能力1201萬噸/年);2018年度實際收集和利用處置量為2697萬噸(含收集57萬噸)。相比2006年,2018年危險廢物實際收集和利用處置量增長807%。

圖3 2006-2018年危險廢物實際收集和利用處置量(單位:萬噸)

值得注意的是,從2016開始,在政策驅動下,危廢經營許可證的數量和持證單位總處置量均出現陡增。

5. 產廢特征:種類、行業及區域集中度高

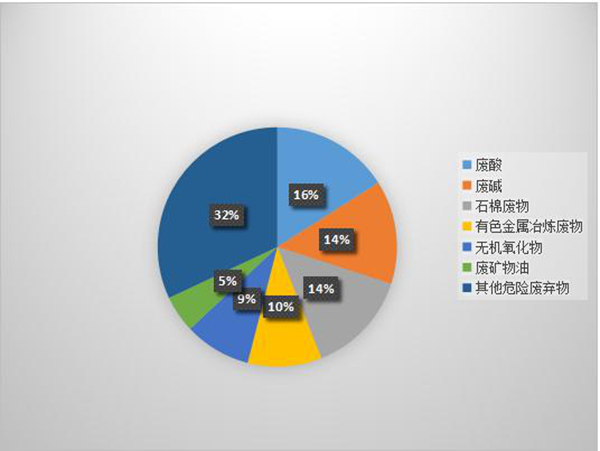

(1)2015年,廢酸、廢堿、石棉廢物與有色金屬冶煉廢物四項,合計占當年危廢總量的53.7%。

圖4 2015年中國主要危廢類別占比圖

(2)2018我國前10名城市產生的工業危險廢物總量為1437.2萬噸,占全部信息發布城市產生總量的30.9%。

(3)我國危廢約50%來自化工、有色冶煉、采礦行業三個行業。

6. 危廢處置行業格局

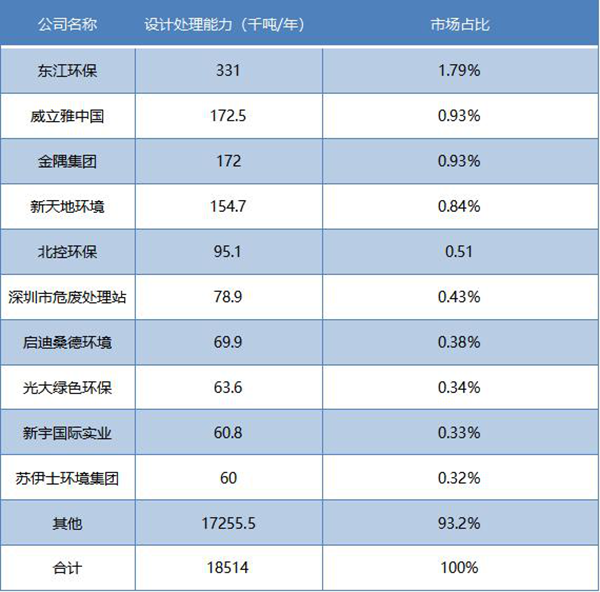

危廢處置行業格局分散,大部分危廢企業產能小,處理能力較小,這些小型危廢企業是市場的主要參與者,市場集中度較低。項目產能方面:全國核準危廢處置企業中,危廢處理項目產能低于2萬噸以下的占有66.9%,而高于25萬噸僅有1.4%。能處理25萬噸危廢的公司僅占全國總數1%,其他產能為2-5萬噸、 5-10萬噸、10-25萬噸的分別占17.0%、8.1%、6.6%。處理產品類別方面:處理種類大于25種以上的公司占比僅占1%。市場份額占比方面:2015年東江環保以5556噸/日的危險廢物處理規模排名第一,排名第二和第三的威立雅和光大國際分別為1169噸/日、800噸/日,差距較大。此外環保、威立雅(中國)、新天地環境集團等十大公司2015年的設計處理能力僅占我國總設計處理能力的6.8%。

表1 2015年前十大公司危廢設計處理能力情況

7. 危廢處理三大運營模式:

政府投資、企業承包經營模式:投資全由政府承擔。企業從運營中獲得微利,在承包的過程中政府與企業結合不緊密,難以保證政府能夠收回投資。對企業來講雖沒有投資風險,但若政府部門在收費、監管等方面的參與,企業的運行費用難以保障,更得不到利潤。

政府與企業采用BOT建設模式:政府和企業之間簽訂固廢處理處置設施和設備的BOT項目建設合同。企業投資的項目建成后的服務成為一種商品,而這種商品的購買方就是政府,而且這種買賣關系往往要持續很長的時間,一般固體廢物處理設施的BOT項目都在15年以上。

政府與企業共同出資建設模式:政府、企業共同出資,采用現代企業制度和市場規律建設運營模式既有利于防止和克服上述投資運行模式的弊端,彌補其不足,而且有利于規避政策及技術標準變化帶來的風險。

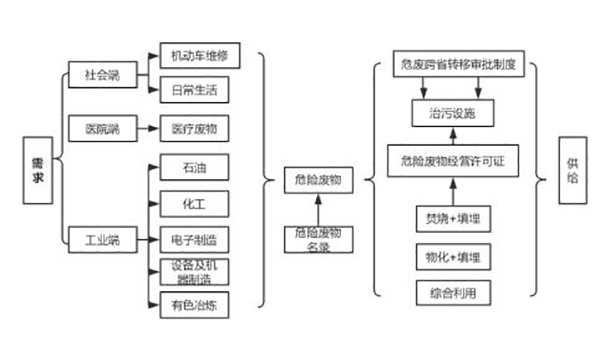

圖5 危廢處置供應鏈

二、危廢行業政策法規

我國危廢行業起于1990年簽署控制危險廢料越境轉移及其處置的《巴塞爾公約》,直至2003年非典爆發之前一直發展緩慢,這期間出臺了《固體廢物污染環境防治法》(1995)、《危廢轉移聯單管理辦法》(1996)以及國家《危廢名錄》(1998)。

非典爆發引發了政府對醫廢及危廢的重視,《全國危險廢物和醫療廢物處置設施建設規劃》(2003)出臺,規劃了國債支持的31個省級、26個區域性危廢集中處置項目以及277個醫療廢物集中處置項目。

2004年《危險廢物經營許可證管理辦法》出臺,至此危廢行業幾大監管制度基本建立完全,包括《固廢污染防治法》規定的申報登記制度、轉移聯單制度以及經營許可證制度,然而行業仍然處于起步期,該時期建成項目技術水平不高、行業政策不清晰、監管力度不夠、行業惡性競爭嚴重。

2013年6月,《最高人民法院、最高人民檢察院關于辦理環境污染刑事案件適用法律若干問題的解釋》發布,首次明確提出環境污染犯罪的認定細則,并規定非法排放、傾倒、處置危險廢物三噸以上的行為屬于“嚴重污染環境”犯罪,處三年以下有期徒刑拘役,并處或者單處罰金。

2014年新環保法中規定“針對拒不停止排污等行為,當事人不僅需承擔刑事責任,還將按日計價重新進行經濟處罰,處罰金額上不封頂”。這一法條大幅提升了環境污染犯罪的懲罰力度,改變了環保各個子版塊“違法成本低,守法成本高”的亂象。

2016年,“兩高”司法解釋得到進一步修訂和完善,進一步加大了對危廢犯罪的打擊力度,同年8月,新版國家危廢名錄施行,危廢種類從400種上升到479種。同時由于2016-2017年的中央環保督察,提升了環保整體的執法力度,促使危廢行業合法化向前邁進。

2018年環保稅開始實施,規定危險廢物排放每噸征收稅額1000元(合規處置不納稅),進一步提升了危廢非法處置的違法成本。同時在2018年5月9日生態環境部啟動“打擊固體廢物環境違法行為專項行動”,進一步激發了危廢處置的需求。

以上國家政策法規和管理措施促使了合規處置危險廢物供給端市場的加速釋放。

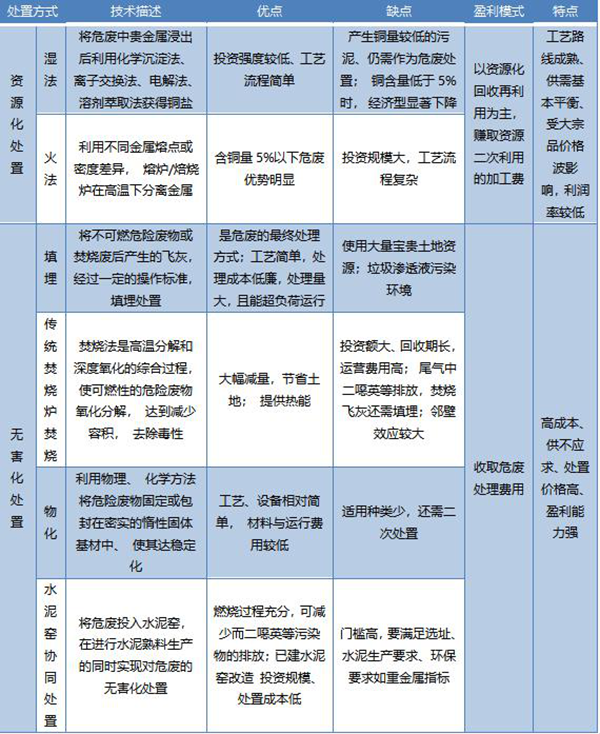

三、危廢處置技術工藝:“資源化+無害化”

資源化:主要是通過向下游工業廠商收購有回收利用價值的廢物,再進行萃取、電解等方式生產成為資源化產品,一般有貴金屬、金屬鹽、酸、堿等產品,資源化利用的利潤主要受大宗商品的價格變動而變動。當污染物資源屬性占主要地位時,以資源化回收再利用的處置方式為主。

無害化:通過焚燒、填埋、物化等方式,進行減量、徹底的性狀改變或與環境徹底隔離等方式避免環境危害。利潤主要為向下游工業廠商收取危廢處理費用。當污染物的污染屬性占主要地位時,以無害化處置方式為主。

表2 危廢處置方式及其優缺點

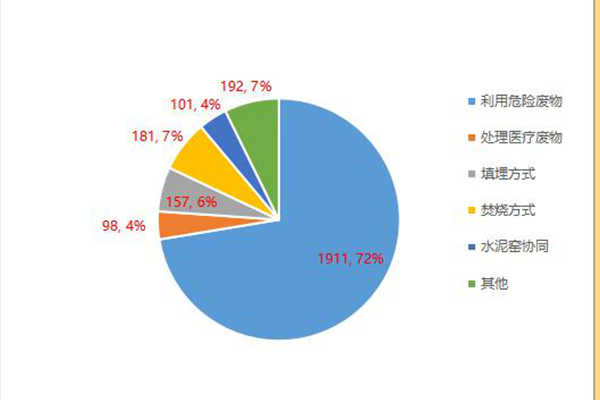

1.資源化利用已經達到供需平衡,無害化處置成為產能緊缺

圖6 2018年年度實際收集和利用處置量分類占比(單位:萬噸)

表3 2016、2017年年度實際收集和利用處置量(單位:萬噸/年)

資源化利用是目前我國危廢處理的主要方式。資源化工藝的模式為,處置企業向產廢企業購買危廢,按照有價組分含量計價,通過向外銷售再生得到的產品賺取差價收益,相當于賺取資源二次利用的加工費。處置企業將資源化危廢推入合法化渠道順理成章,是無需執法督促的市場自發行為,因此這一板塊的供需格局經過多年發展已經相對穩定,甚至部分區域資源化產能供給過剩。以電鍍污泥的火法資源化利用為例,平均凈利率在 10%以下。

盡管統計口徑的危廢處置產能利用率僅為 30%,但實際的經營情況是,無害化產能緊缺,但資源化供需基本平衡,2016和2017年資源化利用設施的產能利用率分別為24.29%和28.27%。顯著低于無害化焚燒與填埋板塊50-100%的水平,且這一水平還受產能快速釋放期,爬坡與無法全年滿產而被拉低。

無害化處置的商業模式為,產廢企業將危廢交給專業運輸車輛(來自處置企業或第三方),運送至處置企業,并支付價格不菲的處置費,完成現金結算以及環境風險轉移,獲取處置企業填寫的聯單,作為合規處置的憑證,完成產廢地環保部門的處置備案。大量產廢企業為了規避危廢處置成本,采用長期堆存或違法丟棄方式,。因此重拳執法手段是最重要的催化劑,強制非法處置危廢轉向合法渠道。由于傳統無害化工藝產能釋放慢、成本高與選址阻力較大等問題,產能缺口較大,危廢處置費長期維持高位,目前危廢無害化處置設施盈利能力較強,尤其以專業焚燒最甚。

目前危廢處置行業的高景氣紅利,主要源自無害化處置領域產能嚴重不足,而環保執法力度顯著加強后,供需不平衡加劇,危廢收儲價格顯著抬升,因此危廢處置產能盈利能力水漲船高。

產能利用率較低的主要原因包括:

(1)綜合處置中心項目,產能結構錯配:危廢處置企業獲得的經營核準,不僅規定了資質總量,還細化到46個大類的479個小類中的每一類的規模上限,而實際危廢收儲的結構類別,與資質的類別結構難以高度匹配,導致產能結構與處置需求不匹配,產能利用率難以突破50%。

(2)仍有大量企業通過堆存和非法途徑處置危廢:由于統計數據均為企業自行上報數量,企業為逃避高額危廢處理費用,存在極強的瞞報傾向,導致官方統計全國危廢產生量小于遠小于實際危廢產生量。

(3)工藝瓶頸導致無害化焚燒產能難以釋放:無害化焚燒產能的嚴重短缺的直接原因是工藝本身選址難度大、建設周期長、單體產能規模小、處置成本高等。

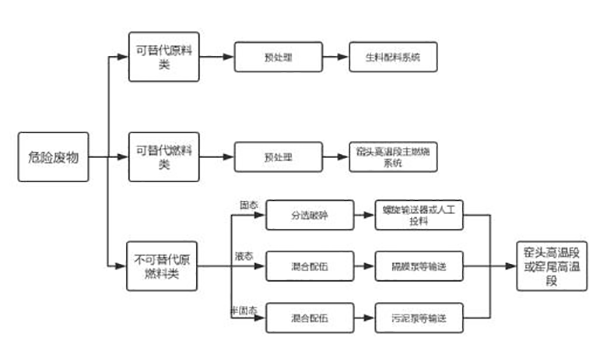

2. 水泥窯協同處置危廢工藝的出現,極大地釋放無害化處置產能

圖7 水泥窯處置危廢工藝

2015年之前由于水泥行業自身效益好、缺乏相關政策支持、水泥企業跨界經驗風險大等原因,水泥窯協同處置危廢發展緩慢。2015年之后,伴隨著水泥行業景氣度下滑、危廢處置需求旺盛、國家相關政策的支持等原因,水泥窯處置危廢出現了爆發式增長。

水泥窯協同處置危廢的技術優勢包括:

處置溫度高,停留時間長,有效避免二次污染:可徹底分解廢物中有害有機物,如二噁英、呋喃等,殘渣和飛灰最終成為熟料的成分,實現資源化利用。

焚燒空間大:水泥窯的轉筒直徑一般為3-5米,長度45-100米,體積遠高于普通專用焚燒爐,而且可以保持均勻、連續和穩定的焚燒環境。

處置規模大:國內一般水泥企業的年運轉率為90%左右。目前水泥窯處置危廢單體規模相當于傳統焚燒爐的5-10倍。

對危險廢物接納性更廣泛:協同處置危廢工藝可涵蓋30多大類危廢處置需求,占2016年新版危廢名錄的80%以上,同時不受廢物形態的限制。

單位投資額低、運營成本低:水泥窯協同 處置投資額一般為1000-2000 元/噸左右,而新建或改擴建傳統危廢焚燒爐設施的平均投資一般為0.3-0.8萬元/噸處置產能。水泥窯協同處置單位運營成本為800-1500元/噸,而傳統焚燒爐處置成本為2000-2500元/噸。

改造周期短、審批周期短:水泥窯協同處置的改造,主要包括改造和運行爬坡兩方面,整體改造周期約為8-9個月,建成后項目爬坡周期較短,產能釋放速度快。而傳統危廢無害化處置項目一般需要2-3年建設期和1-2年的產能爬坡期。

回報率高: 各地物價局對各種類型危廢處理核準價格差異較大,大部分焚燒處置類價格集中在2000-4000元/噸,而實際超過核準價格,上海地區焚燒價格超過1萬元/噸。水泥窯協同處理收費價格在千元左右,具備明顯的價格優勢。從項目的內部收益率來看,傳統回轉窯工藝內部收益率10%-14%,而金圓股份、冀東水泥披露的協同處理危廢項目大部分內部收益率超過20%。

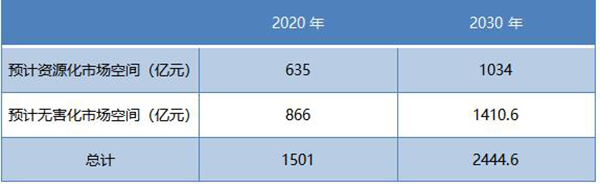

四、危廢市場規模預測

“先進工藝+嚴格管理”促成危廢處置產能加速釋放

受益于近幾年監管與工藝瓶頸被突破,行業進入快速擴容期:

(1)重拳執法加速需求釋放:受益于2016-2017中央環保督查、“清廢2018”行動、第二次全國污染源普查啟動,促使危廢處置需求釋放。

(2)新工藝推廣加速供給釋放:水泥窯協同處置工藝的推廣,突破了行業長期產能擴張慢、大宗危廢無法處置的困境。在工藝與監管瓶頸突破后,供需缺口尚未消除,意味著行業放量與收儲價格維持高位。

全國危廢處置產能過去兩年快速增長:2017-2018年是全國危廢產能快速放量的兩年,總體產能規模較之2016年末的水平,增長48%,達到8002萬噸/年,包括,資源化綜合利用5724萬噸/年、填埋200萬噸/年、焚燒(專業焚燒+水泥窯協同)641萬噸/年。其中,產能稀缺度較高的焚燒、填埋兩種產能,分別較之 2016 年末新增 142% 與 87%。

根據全國各省危廢項目環評公示信息的統計與分析,到2023年末目前已知儲備產能全部投產時,全國危廢投產產能規模將達到1.51億噸/年,較之2018年底增長88%。其中,資源化綜合利用產能1.06萬噸/年,較2018年底增長 86%;醫廢焚燒產能達到161萬噸/年,較2018年底增長34%;填埋產能達到 574萬噸/年,較2018年底增長 188%;焚燒類產能達到1996萬噸/年,較2018 年底增長211%。

圖8 全國危廢市場空間預測

五、危廢行業重點企業

1. 東江環保

東江環保股份有限公司創立于1999年,是深港兩地上市環保企業。東江環保業務涵蓋了工業和市政廢物的資源化利用與無害化處理領域,配套發展水治理、環境工程、環境檢測等業務,為企業的不同發展階段定制和提供一站式環保服務,并可為城市廢物管理提供整體解決方案。

東江環保下設70余家分子公司,員工近5000人,業務網絡覆蓋中國珠三角、長三角、京津冀、環渤海及中西部市場等危廢行業核心區域,服務客戶超3萬家,在全國危廢行業領先優勢明顯。2019年,公司實現營業收入34.59億元,同比增長5.31%;截至2019年底,,東江環保已經在全國9個省份建成運營危險廢物處理處置基地28個,在期客戶達到約萬家,同比增長15.4%;總危廢經營資質超過190萬噸/年,其中焚燒能力約30萬噸/年,填埋能力約18萬噸/年,資源化能力約82萬噸/年,物化能力約60萬噸/年。

2. 光大國際

光大國際是中國首個一站式、全方位的環境綜合治理服務商,在環境、資源、能源三大領域全面佈局,主營業務包括垃圾發電及協同處理、生物質發電、危廢及固廢處置、環境修復、污水處理、中水回用、供水、水環境綜合治理、垃圾分類、環衛一體化、資源循環利用、無廢城市建設、節能照明、裝備制造、分析檢測、綠色技術研發、生態環境規劃設計、環保產業園等。國內業務遍及23個省(市)、自治區的190多個地區;海外業務已佈局德國、波蘭及越南市場。2019年,公司綜合收益逾370億港幣,總資產近1,200億港幣。截止到2019年底,綠色環保共有45個危廢及固廢處置項目,年度危廢及固廢處置規模達到184萬噸。

3. 海螺創業

海螺創業前身為安徽海螺創業投資有限責任公司(簡稱“海創公司”)。2013年,為使海創公司進一步做大做強,通過國際資本市場募集海創公司發展所需資金,完善管控體系,海創公司決定將部分優良資產剝離出來,成立海螺創業,并于 2013年12月19日在香港聯合交易所有限公司主板上市。2017年,公司調整發展戰略,依托海螺水泥全國范圍內龐大的水泥生產線,將業務重心轉移至水泥窯協同處固廢危廢。

截止到2019年底,海創形成了固危廢規模約629萬噸/年,總危廢資質接近120萬噸/年。

4. 金圓股份

金圓股份 2014 年底借殼登陸 A 股市場,作為傳統水泥公司,產能主要分布于青海與廣東兩省,2017 年開始正式向建材+環保雙主業轉型,儲備的水泥窯協同與專業焚燒產能逐步釋放,并購新金葉配置金屬資源化產能。金圓股份自轉型之初,就立志建立水泥窯協同焚燒+專業焚燒+填埋+資源化的綜合性危廢處置體系。

公司目前已有環保子公司37個,其中已投產項目8個,處置產能達8萬噸/年,已獲環評批復項目8個,處置產能達87萬噸/年,產能擴張彈性102%,儲備產能主要分布于江蘇、山東、廣東、福建、江西、四川、青海等十多個省份區域,輻射全國的危(固)廢處置網絡基本成型。

5. 深投環保

深圳市深投環保科技有限公司于1988年4月成立,是深圳市政府投資建設的我國第一家處理工業危險廢物的專業機構。主要職能是危險廢物集中控制和環境應急響應,有能力接收和處理"國家危險廢物名錄"46大類廢物中除放射性廢物和爆炸性廢物外的41大類,危險廢物處理能力近60萬噸/年。

6. 威立雅中國

威立雅集團是全球資源優化管理領域的標桿企業,業務遍布五大洲,擁有員工近17萬8千名。集團設計并實施水、廢棄物及能源管理領域的解決方案,支持城鎮和企業的可持續發展。廢棄物、水務、能源是該公司3項核心業務。2019年,威立雅中國處理了 45.1萬噸危險廢棄物。

7. 高能環境

高能環境是以環境修復、危廢處理處置、生活垃圾處理為核心業務板塊的綜合型環保服務平臺。公司危廢處理處置的覆蓋范圍主要包括工業危廢和醫廢等。同時,公司還提供危廢焚燒、填埋等無害化設施的新建、改擴建服務。截至到2019年年底,公司持有8個危廢處理項目,實現收入10.66億元。

六、建議

1. 全國范圍快速布點,由點及面:由于地方政府對于危廢產能批復的審慎性原則,確保產能規模與本區域產廢規模接近即可,因此先入者具有顯著的壟斷優勢,爭奪的焦點會在危廢產量大、產能缺口顯著的地區。在兼顧布局速度和成本的情況下,收購環評批文是成熟危廢企業擴張的主要方式,新入者則應該收購成熟的運行產能。

2. 一站式收儲+多工藝處理:危廢處置企業通過持有盡可能多的危廢品類處置牌照,為產廢企業提供一站式服務,將顯著減少客戶不同危廢的貯存與管理難度,企業粘性也相應顯著加強。對于不同種類的危廢,采用相應的工藝處理,提質增效。例如傳統專業焚燒工藝,適宜處置少量多種危廢;水泥窯協同處置工藝,適宜處置大宗危廢;資源化工藝,適宜處置含貴金屬的危廢。

3. 規范化、標準化、精細化經營:危險廢物經營單位由外延擴張式的規模化競爭轉為內涵升級式的品質化競爭。在這個過程中,技術更先進、處理成本低、管理有優勢、安全風險低的企業將獲得競爭優勢。經營單位必須不斷提高精細化和規范化管理水平,并以服務和管理的標準化推動精細化、規范化管理,進而擴大了危險廢物處理的工藝技術標準化需求。